南岭民爆53.77亿买易普力获证监会通过 中金公司建功

- 新闻

- 2022-12-29

- 2319

- 更新:2022-12-29 12:54:30

来源:中国经济网

中国经济网北京12月29日讯 中国证监会昨日发布并购重组委2022年第27次会议审核结果公告,中国证券监督管理委员会上市公司并购重组审核委员会2022年第27次会议于昨日上午召开。?湖南南岭民用爆破器材股份有限公司(发行股份购买资产)无条件通过。

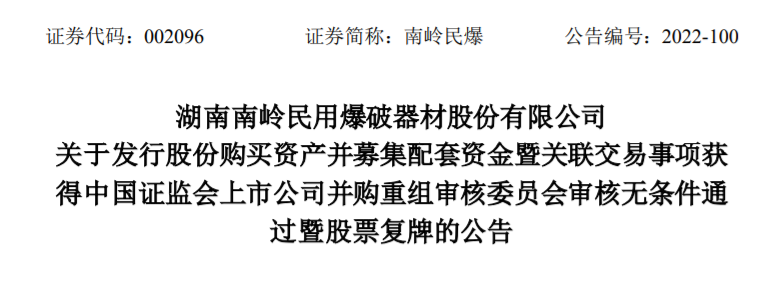

湖南南岭民用爆破器材股份有限公司(简称“南岭民爆”,002096.SZ)昨晚发布关于发行股份购买资产并募集配套资金暨关联交易事项获得中国证监会上市公司并购重组审核委员会审核无条件通过暨股票复牌的公告。2022年12月28日,中国证券监督管理委员会上市公司并购重组审核委员会召开2022年第27次并购重组委工作会议,对湖南南岭民用爆破器材股份有限公司发行股份购买资产并募集配套资金暨关联交易事项进行了审核。根据会议审核结果,公司本次发行股份购买资产并募集配套资金暨关联交易事项获得无条件通过。

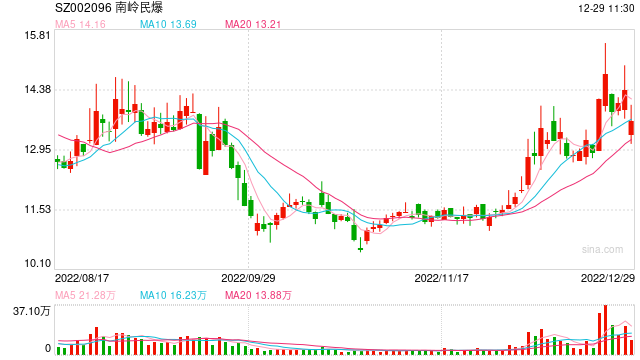

根据《上市公司重大资产重组管理办法》《上市公司股票停复牌规则》等相关规定,经向深圳证券交易所申请,公司股票(证券简称:南岭民爆,证券代码:002096)将自2022年12月29日开市起复牌。

12月22日,南岭民爆发布发行股份购买资产并募集配套资金暨关联交易报告书(草案)(修订稿)。本次交易方案包括发行股份购买资产和募集配套资金两部分。本次募集配套资金以发行股份购买资产的成功实施为前提条件,但最终募集配套资金成功与否或是否足额募集不影响本次发行股份购买资产行为的实施。

南岭民爆拟通过发行股份的方式,购买葛洲坝、攀钢矿业及23名自然人合计持有的易普力66879.37万股股份(约占易普力总股本的95.54%)。本次交易完成后,南岭民爆将持有易普力66879.37万股股份(约占易普力总股本的95.54%)。

本次交易完成后,上市公司的直接控股股东将变更为葛洲坝,实际控制人将变更为国务院国资委,根据《重组管理办法》和《上市规则》的规定,本次交易系南岭民爆与潜在关联方之间的交易,构成关联交易。

本次交易标的资产的交易作价为53.77亿元。根据南岭民爆、易普力2021年经审计的财务数据,易普力的资产总额和本次交易作价孰高值、资产净额和本次交易作价孰高值以及营业收入占南岭民爆相关财务数据的比例均高于50%,且易普力2021年经审计资产净额超过5000万元。因此,本次交易构成重大资产重组。

根据中企华出具并经有权国有资产监督管理部门备案的中企华评报字(2022)第6031号《资产评估报告》,本次交易标的资产易普力100%股份的评估值为58.78亿元。

经易普力第四届董事会第三十九次会议及2022年第二次临时股东大会审议通过,易普力以2020年度及以前年度形成的剩余可供分配利润70130.92万元为基础,分派现金股利25000万元。考虑到易普力在评估基准日后宣告派发现金股利25000万元,基于前述评估结果,标的资产的交易价格为53.77亿元。

鉴于中企华出具的以2021年10月31日为评估基准日的《资产评估报告》有效期截止日为2022年10月31日,中企华以2022年3月31日为加期评估基准日,对标的公司进行了加期评估并出具加期评估报告,以确认标的资产价值未发生不利于上市公司及全体股东利益的变化。根据中企华出具的加期评估报告,中企华以2022年3月31日为加期评估基准日,采用资产基础法和收益法作为评估方法,选用收益法评估结果作为最终评估结论。经收益法评估,易普力的股东全部权益价值的评估值为59.55亿元。

南岭民爆拟向不超过35名符合条件的特定投资者,以询价的方式非公开发行股份募集配套资金,募集配套资金总额拟不超过133900万元,不超过本次发行股份购买资产交易价格的100%,且发行股份数量不超过本次交易前上市公司总股本的30%。最终发行数量将在本次交易经中国证监会核准后,按照《发行管理办法》等法律法规的相关规定,根据询价结果最终确定。

本次发行股份募集配套资金扣除发行费用后拟用于补充上市公司、标的公司流动资金和偿还债务。在本次发行股份募集配套资金到位之前,上市公司可根据实际情况以自筹资金先行支付,待募集资金到位后再予以置换。

本次募集配套资金发行的股份种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次募集配套资金发行股份的定价基准日为本次募集配套资金的发行期首日,发行价格不低于发行期首日前20个交易日上市公司股票交易均价的80%。

本次募集配套资金发行的股票拟在深交所上市。本次发行股份募集配套资金的发行对象所认购的上市公司股份,自该等股份发行结束之日起6个月内不得转让。

中国国际金融股份有限公司关于《中国证监会行政许可项目审查一次反馈意见通知书》之反馈意见回复的核查意见(修订稿)显示,本次交易的独立财务顾问为中国国际金融股份有限公司,独立财务顾问主办人为乔小为、谭笑、谭畔、翁嵩岚。

上一篇:香港群众体育运动(香港体育报纸)

有话要说...