方正中期期货2022年尿素市场回顾与2023年展望:产能将扩大 利润中枢下移

- 新闻

- 2022-12-27

- 3552

- 更新:2022-12-27 18:34:29

方正中期期货研究院 田欣沅

风险点:海外经济衰退超预期,无烟煤价跌破1200元/吨(区间下行风险);欧洲能源天然气改煤,旺季煤价突破2000元/吨(区间上行风险)。

第一部分 尿素行情回顾

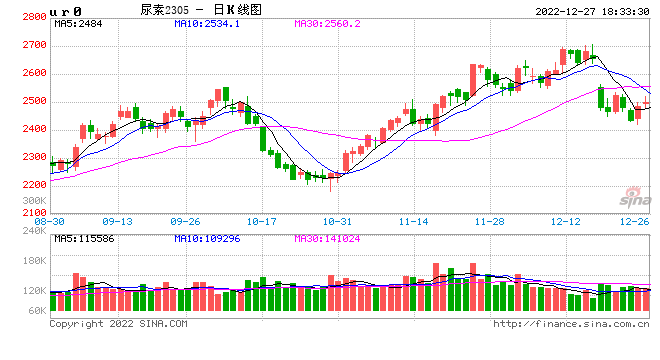

2022年尿素期货市场走势回顾

第一阶段:多因素推动尿素价格底部抬升

由于年初疫情引发提前备肥需求,备肥需求集中释放,与淡储发力共同推动现货价格走高。到1季度末,由于国际争端,涉事国际是国际化肥主要出口国,外盘大涨带动内盘现货上涨。二季度出口环比增加,在夏管肥承储背景下,现货偏紧,在订单充足背景下,生产企业持续推涨。总体现货带动期货上涨,基差处于历史偏高位置。

第二阶段:宏观利空 尿素负反馈下跌

6月开始,美国通胀持续超预期,美联储加息节奏超市场预期,市场交易衰退预期。大宗商品市场普遍下跌,当时尿素供应量创近年新高,在夏管肥抛储背景下,生产企业订单不足,被动下调价格。持续下跌之下,尿素高成本工艺陷入亏损,日均产量持续下降,在上游煤炭企稳后,尿素现货价格企稳回升。由于基差,现货跌至高成本亏损,同期期货价格跌至煤制低成本,期货率先企稳回升,基差快速收敛。

第三阶段:原料价格上行低供给推升价格

随着3季度煤价持续回升,煤制工艺成本持续抬高,部分生产企业始终处于亏损状态。在此背景下,临时突发检修较多,另外印度持续招标,带动出口环比增加,现货价格持续回升。期现货整体较为一致,基差始终处于年内偏窄区间。

第四阶段:补库博弈 尿素价格区间运行

一方面尿素上游价格相对坚挺,另一方面持续高企价格,向下游传导难度持续增加。随着复合肥开工率的变化,尿素价格出现摆动,但是相对坚挺的成本支撑较强,现货价格处于区间波动。在疫情加剧物流不畅的情况下,下游补库和淡储、以及出口大增多方叠加,价格区间上移。期价弱于现货,在上游没有负反馈的情况下,期货上修基差。

第二部分 尿素供应及进出口分析

一、尿素生产供应分析

(一)尿素国内供应分析

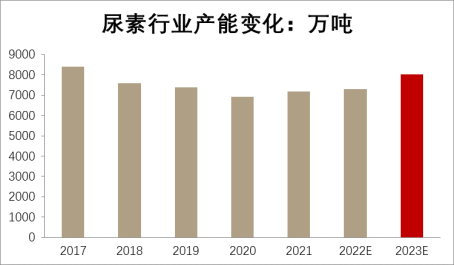

图2-1 尿素在产产能

资料来源:卓创资讯、方正中期研究院

2016年至2020年,尿素在产产能从8429万吨下降至6913万吨,尿素行业经历着政策性的和行业自发市场化去产能的协同,2021年产能触底回升,随着新产能的投放,2023年底产能有望超过8000万吨。

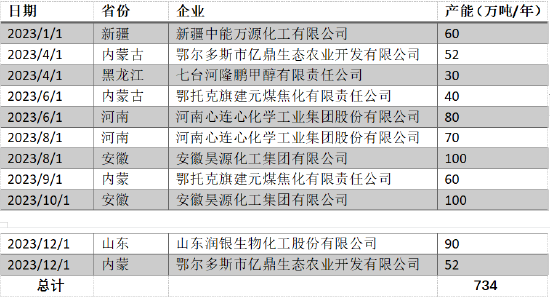

表 2-1 国内尿素在建装置情况统计

资料来源:百川资讯、方正中期研究院

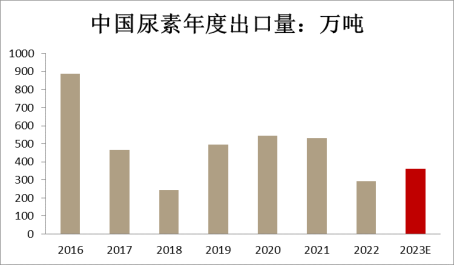

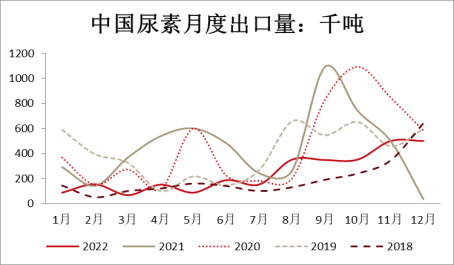

二、尿素出口情况分析

2021年尿素从当年9月出口109万吨,法检后快速下降到当年12月3.5万吨。2022年国内尿素大单出口依然受到严格管控,部分受援助出口,以及出口政策消化,2022年出口按季度增加,1季度月均10万吨,2季度月均15万吨,3季度月均30万吨,预计4季度月均45万吨,总计降幅在50%附近。在保供稳价政策导向不变情况下,预计2023年尿素出口量将稳中有增,或回升至300万吨以下,随着出口政策消化,市场化要素占比提高,负相关性有望增加。

图 2-2 尿素年度出口量

资料来源:Wind、方正中期研究院

图 2-3 尿素期出口量月度变化

资料来源:Wind、方正中期研究院

三、尿素生产利润分析

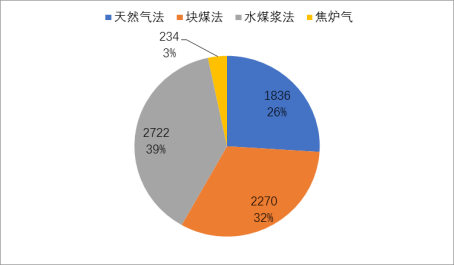

图 2-4 我国各尿素生产工艺产能及其比例

资料来源:隆众资讯、方正中期研究院

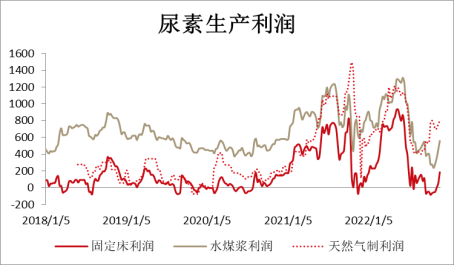

图 2-5 尿素生产利润历史走势

资料来源:Wind、方正中期研究院

2020年,生产利润呈现两头高中间低状态,且年中波动剧烈。2021年上半年尿素行业利润稳步走高,二季度末利润攀升至1000元/吨上方。3季度随着农业需求的走弱,利润曾一度波动下滑,随后跟随原料价格短暂冲高,之后在调控作用下利润重回下降通道但总体保持在利润较好水平。2022年上半年由于俄乌冲突、欧洲能源危机等因素,导致内盘尿素利润处于相对较好状态,随着新产能投放,外部加息需求增速下滑,利润快速回落,总体全年利润较好。从利润周期看,尿素利润上升期已过,随着2023年新产能逐步落地,利润进入回落周期。

第三部分 尿素下游需求情况

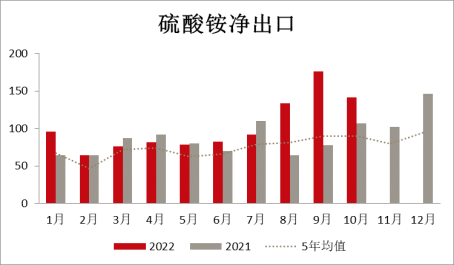

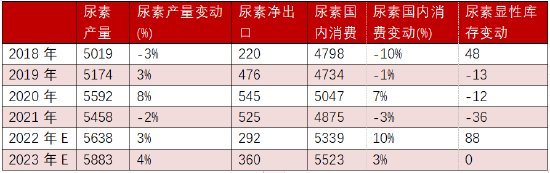

由于出口法检,硫酸铵和合成氨不在限制列表中,因此硫酸铵和合成氨出口出现明显增加。硫酸铵在2021年10月之后出口明显增加,2022年1-10月净出口1020万吨,较2021年同期增加204万吨,以氮元素折算相当于93万吨尿素;合成氨国内一直是净进口,但2022年7、9、10月均为净出口,1-10月净进口合计较2021年同期少68万吨,折算尿素118万吨,合计210万吨。以10月净出口平推,预计年内替代需求在250万吨以上,刨去这部分需求,总需求与2020年水平相当。

图 3-1 硫酸铵净出口

资料来源:卓创资讯、方正中期研究院

图 3-2 合成氨净出口

资料来源:卓创资讯、方正中期研究院

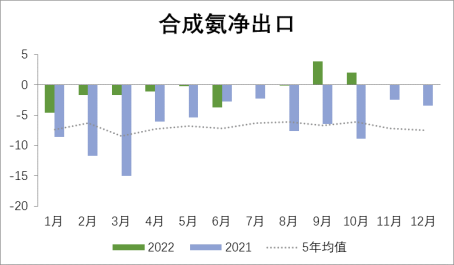

第四部分 尿素供需平衡表预测与解析

一、供需平衡表预测

表4-1 尿素平衡表及预测(单位:万吨)

资料来源:公开数据,方正中期研究院

二、供需平衡表解析

(一)产量延续增长态势 增速有望攀升

2021年尿素利润近5年新高,2022年产能增加,日均产量一度创近5年新高,按照2023年尿素新装置投产计划,能看到产能或产量的进一步攀升。

(二)农业需求平稳 工业需求预期较好

由于出口政策的变化,2022年相比于其他需求,替代需求有明显增量。此外在保供稳价政策下,随着时间推移,国内尿素净出口量逐季增加。由于出口2季度开始,环比有明显变化,以2季度到年底均值假定2023年出口均值,以全部装置计划投产并2个月达产,开工与2022年相同,在库存不变的情况下,倒推2023年需求增速略小于供应增速。而尿素等化肥价格高位将会倒逼农业生产提高肥料利用率,节约经济用肥,国内农业需求继续增加大概率无法达成,整体供需较2022年更宽松,尿素企业生产利润中枢预计进一步下移,重点关注工业需求和出口外需。

(三)企业与政策补库去库催生结构性阶段行情

在供需相对平稳的状况下,尿素库存主要体现季节性。在一些季节性节点,下游集中补库和政策储备补库叠加,将催生阶段行情。农作物高价格,2023年在农业需求高峰仍有快速去化可能,关注春耕前后的尿素企业库存状况。

第五部分 2023年行情展望

一、技术走势分析

从周度K线上看,尿素期货的长周期处于2021年10月上涨周期结束后的大下行周期中,中短周期处于6月急跌之后的超跌反弹中,上方2700元附近是强阻力带,在2200元上下密集成交区有支撑。

图 5-1: 尿素走势技术分析

资料来源:博易大师、方正中期研究院

二、总结与展望

尿素供应端边际宽松。2021年尿素利润近5年新高,2022年产能增加,日均产量一度创近5年新高,按照2023年尿素新装置投产计划,能看到产能或产量的进一步攀升。

由于出口政策的变化,2022年相比于其他需求,替代需求有明显增量。此外虽然有法检,随着时间推移,国内尿素净出口量仍逐季增加。在库存不变的情况下,倒推2023年需求继续增加,但增速略小于供应增速。而尿素等化肥价格高位将会倒逼农业生产提高肥料利用率,节约经济用肥,国内农业需求继续增加大概率无法达成,整体供需较2022年更宽松,尿素企业生产利润中枢预计进一步下移,重点关注工业需求和出口外需。

2022年尿素生产利润见顶回落,2023年有望延续利润中枢回落。在供需相对平稳的状况下,尿素库存主要体现季节性。在一些季节性节点,下游集中补库和政策储备补库叠加,将催生阶段行情。由于农作物高价格,2023年在农业需求高峰仍有快速去化可能,关注春耕前后的尿素企业库存状况,若春耕需求启动前后库存去化不理想,重回跌势的时点或更早到来,建议投资者对需求淡季的下跌风险保持警惕。

从国内供需角度看,2022年期货价格高点已现,2022年生产企业宜把握2700元上方的卖出套期保值机会。对于需求方来说,尿素受成本推动整体价格中枢上移,2200元下方的买入保值机会值得把握。

套利方面,长周期来看,尿素基差主要运行区间在±200,目前基差在正常偏高区间,可以在区间边界做基差回归操作。跨期方面,可关注旺季下的59价差。单边上,由于上下界均有产量和政策的动态调整平衡,预计在2000-3000区间波动,主要运行区间在2200-2800,区间看待。

风险点:海外经济衰退超预期,无烟煤价跌破1200元/吨(区间下行风险);欧洲能源天然气改煤,旺季煤价突破2000元/吨(区间上行风险)

有话要说...