方正中期期货2022年热轧卷板市场回顾与2023年展望:内需弱复苏 供需矛盾不显著

- 新闻

- 2022-12-27

- 1901

- 更新:2022-12-27 17:54:35

方正中期期货研究院 田欣沅 卜咪咪

第一部分 2022年行情回顾

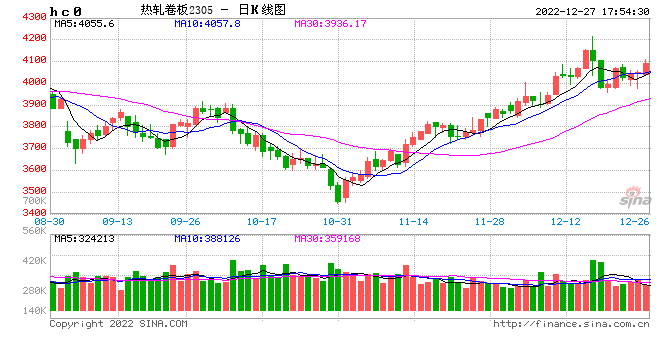

2022年热卷整体呈现震荡回落走势,盘面最低点3450元/吨左右,盘面最高点5405元/吨,2022年全年振幅2000点左右,主要运行区间3500-5200元/吨,振幅小于去年,运行重心下移。具体来看,2022年热轧卷板走势大体可以分为三个阶段:

一季度受宏观政策影响热卷企稳回升。货币政策边际放松叠加稳增长政策利好导致市场对于春节后的需求预期较好,供需两端预期走强,热卷价格震荡上行。节后需求不及预期,价格回落,但地缘政治冲突导致欧洲钢材价格大涨,出口预期以及国内宏观利好带动价格上涨。

二季度热卷呈现震荡下行走势,一方面美联储加息,海外需求面临压力,大宗商品普遍下行,另一方面全国疫情多点散发,各地疫情防控,对下游制造业生产产生较大影响,汽车产量大幅下降,制造业PMI下降至荣枯线下方,钢材下游需求持续悲观,同时原料端铁矿石和焦煤焦炭价格大幅下跌,钢材成本支撑减弱,而热卷产量处于高位,供需错配下热卷库存压力增加,基本面供需偏弱格局,导致价格震荡下行。

下半年海外经济衰退预期加剧,内需处于淡季,钢价加速下跌,钢企盈利持续恶化。随着钢企将市场导向转向利润导向,主动降产量、降库存,供需情况好转,海外宏观担忧情绪随着下跌释放,价格触底,在财政政策与衰退预期交替下,价格在热卷长期价格区间筑底。

图1-1:热轧卷板主连合约走势

数据来源:同花iFinD、方正中期研究院整理

第二部分 热卷供给端分析

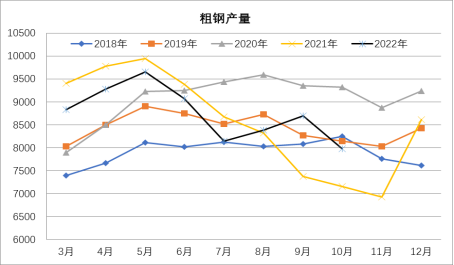

2022年全国高炉开工率整体在68%-84%之间波动,整体开工水平明显低于2021年。全国高炉开工率和产能利用率自2021年初开始一直处于环比走弱趋势。进入2022年,上半年开工率持续回升,随着利润转负,钢企主动减产,开工率快速回落,旺季利润企稳,开工回升,下半年开工淡旺季相对明显。总体来看,截止到10月份全国粗钢累计产量已实现同比下降2.6%,分地区来看,河北地区粗钢产量仍处于全国首位,但是由于河北地区的环保限产较为严格,河北地区粗钢产量增速同比下降4%左右,江苏、山东地区粗钢产量同比增加0.6%和下降2.96%。

图2-1:粗钢产量季节性走势

数据来源:同花顺iFinD、Mysteel、 方正中期期货研究院

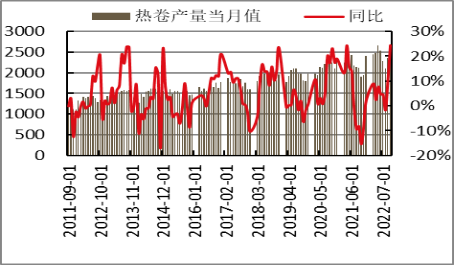

热轧卷板一般包括中厚宽钢带、热轧薄宽钢带和热轧薄板。中厚宽钢带是其中最具代表性的品种,其产量占比约为热轧卷板总产量的三分之二。2021年中厚宽钢带产量1.79亿吨,同比增长5.2%。截止到2022年10月中厚宽钢带累计产量1.56亿吨,同比增长3.95%。从Mysteel公布的热轧卷板周度产量来看,2022年上半年热卷产量同比去年处于低位,一季度钢厂生产受到采暖季和冬奥会环保限产影响,1月份热卷产量环比去年12月小幅回升,2、3月份热卷产量下降明显,采暖季和冬奥会的影响解除后,二季度热卷产量回升,但由于下游需求低迷以及受疫情管控的影响原料运输受限,热卷产量回升幅度较小,整体产量水平仍低于去年,6月后钢厂利润下降明显,热卷产量环比下降明显。

图2-2:热轧卷板月产量

数据来源:Mysteel、中国钢铁工业协会、方正中期期货研究院

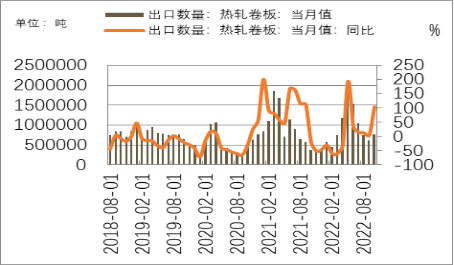

第三部分 热卷进出口分析

2020年热卷出口维持下降趋势,进口量大幅增加,全年实现净进口71万吨左右。2021年海外制造业进入主动补库存周期,国内热卷出口量创近年新高,全年净进口805万吨。根据中国海关总署的统计数据,截止到2022年10月,热轧卷板累计出口量973 万吨,累计同比增长-1.33 %。截止到2022年10月,热轧卷板累计进口量184 万吨,同比变化-13.61%。,热卷累积净出口789万吨,同比变化2%。从海外经济周期以及海外热卷价格来看,2023年热卷出口预计难有起色,预计维持在每月60-80万吨上下。

图3-1:热轧卷板出口量及同比

数据来源:Wind、方正中期研究院整理

第四部分 热卷需求端分析

热轧卷板下游对应的主要是制造业,被广泛应用于家电、船舶、汽车、桥梁、机械、输油管线、压力容器等制造行业。2022年上半年国内制造业PMI多数位于荣枯线下方运行,3月份开始疫情对于制造业的影响显现,6月份随着疫情的好转,制造业PMI回升至荣枯线上方,旺季反弹淡季回落。海外制造业PMI整体延续环比走弱趋势,美国制造业环比一度反弹,总体在年末基本步入荣枯线下方,海外制造业走弱对国内出口有一定影响。

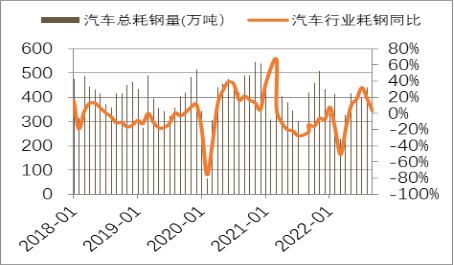

一、汽车行业

由于2020年上半年汽车产量的低基数影响,2021年虽然有芯片短缺问题,但汽车产量仍有增长。2022年虽然芯片缓解,但疫情对供应链的冲击影响较大,在汽车购置税减半等政策刺激下,总体继续增长。截止到2022年10月,汽车累计产量2224.2万辆,同比2021年增长7.9%;截止10月汽车累计销售2197.5万辆,同比2021年增长4.6%。其中乘用车累计产量1955.1万辆,同比2021年增长17.25%,商用车累计产量269.1万辆,同比2021年下降31.72%。具体来看,其中乘用车受购置税优惠等促消费政策刺激,产销高速增长,而商用车经过2020年的需求透支,2022年延续2021年产量增速大幅下降。总体来看,2022年汽车产量同比增速预计在6%左右,但整体由乘用车拉动,由于乘用车用钢量较少,根据测算整体汽车行业耗钢量同比2021年下降4%左右。

图4-1:汽车年产量及同比

数据来源:中汽协、方正中期研究院整理

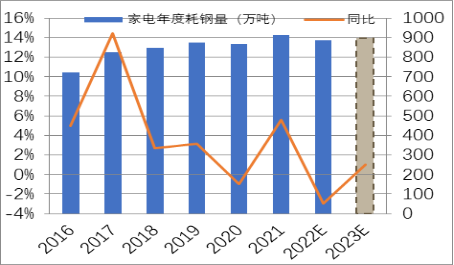

二、家电行业

2021年家电行业呈现前高后低的趋势,整体维持高速增长,2022年延续2021年下半年弱势,下半年有相关消费政策刺激,叠加基数效应同比有所转好。截止2022年10月,空调当月产量1443.2万台,同比变化-3.3%,1-10月累计产量18959.5万台,累计同比变化3.2%;家用冰箱当月产量690.00 万台,同比变化-9.70 %,1-10月累计产量7,159.00 万台,累计同比变化-3.30 %;家用洗衣机当月产量880.6万台,同比变化12.9%,1-10月累计产量7318万台,累计同比变化3.7%,截止到10月份家电行业耗钢量同比增长2.6%左右。国内商品房销售较弱,预计家电内销难有较好表现,但年底监管层持续释放房地产方面维稳信号,后市商品房销售回暖后,也有可能带动国内家电内销回升,而海外需求或将延续今年下半年以来的低速增长,整体来看2023年家电耗钢量增速将有所回升。

图4-2:年度家电耗钢量及同比

数据来源:同花顺iFinD、Wind、方正中期研究院整理

三、造船行业

2021年全球航运贸易复苏,进出口贸易活跃,需求的复苏带来全球造船行业触底回升,2021年我国造船行业实现了高速增长,2022年景气回落,截止到10月份,我国新接船舶订单量3740万载重吨,累计同比增长-39.20 %,10月底中国手持船舶订单10444万载重吨,同比增长6.5%,2022年1-10月中国造船完工量累计3087万载重吨,同比变化-3.56 %。与其相关的集装箱,1-10月产量累计同比下降32.1%。虽然造船周期较长,考虑到新接订单量大幅下降,2023年造船行业需求或将下降。

四、机械设备行业

2021年上半年各类机械产销实现高速增长,下半年随着制造业和房地产行业的走弱,机械产销增速开始下降。2022年海外需求仍有一定韧性,相关出口金额仍有增长,个别细分行业增速较快,与国内有所对冲。2023年预计工程机械产销增速将继续下降,国内制造业仍处于主动去库存周期,同时海外需求走弱风险较大,在此影响下预计工业相关机械设备增速也将有所下降。

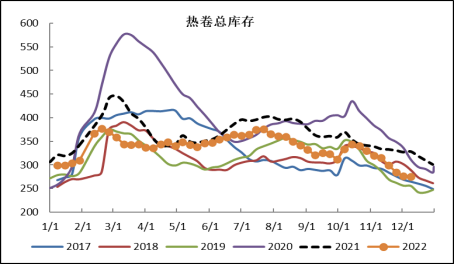

第五部分 热卷库存与利润分析

一、库存分析

由于疫情反复冲击供应链及物流、部分下游需求透支等因素,弱需求下上半年热卷总库存反季节累计,下半年钢企主动调节供给,主动去库存。截止12月初,热卷总库存同比低于2021年50万吨左右。无大量新增产能,钢企主动去库存相对容易,预计2023年库存波动不大。

图5-1:热轧卷板库存季节性变化

数据来源:Mysteel、方正中期研究院整理

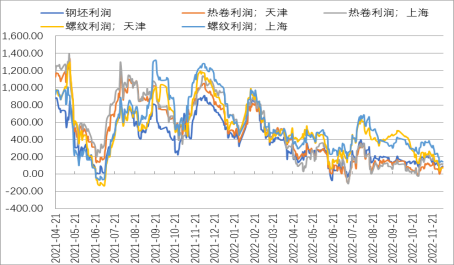

二、利润分析

2021年热卷生产利润大幅波动,整体利润水平明显高于2020年。2022年由于全球经济增速放缓,国内疫情反复,热轧卷板相关下游需求增速回落,带动热轧卷板利润大幅波动。从供需两端来看,热卷生产利润大概率将有所下移,但是由于2022年钢企已经将经营目标从规模导向转为利润导向,预计利润区间下移空间有限。

图5-2:热轧卷板利润变化

数据来源:Wind、方正中期研究院整理

第六部分 热卷供需平衡表预测

一、2022-2023年度热轧卷板供需平衡表预测

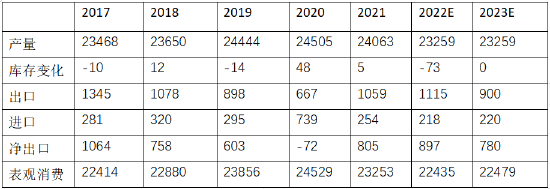

表6-1:热轧卷板供需平衡表

数据来源:Mysteel、方正中期期货研究院

二、2022-2023年度热轧卷板供需平衡表解析

2021年热轧卷板供需双弱,海外制造业进入主动补库存周期,国内热卷出口量创近年新高。

2022年供需双弱。需求方面,国内PMI长时间在荣枯线下,显示内需增速明显放缓,政府针对性财政消费政策刺激,部分扭转相关行业下滑态势;国际虽然地缘政治、能源危机等因素影响,外需受到一定冲击,但国外供应端的影响,导致部分时段内外价差,驱动出口大幅增加,缓解国内供需偏松格局。供应方面,由于钢企经营转向利润导向,虽然上半年旺季逆周期垒库,但在主动减产下,全年实现了主动去库存。2023年疫情、地产、欧美衰退在国内相关政策对冲下,在利润导向下,整体矛盾不突出。

第七部分 期货市场相关分析及展望

一、期货价格技术分析

图7-1:热轧卷板主力合约走势

数据来源:Wind、方正中期研究院整理

从2014年热轧卷板上市以来,其价格走势大体可以分为两段趋势,2014至2015年整体处于下跌趋势,2016年国内钢铁行业去产能致使钢价大幅上涨,2017年热卷价格延续了2016年的强势,2018年8月份开始进入下跌通道。2020年4月份热卷开启上行趋势,2021年7月热卷进入下行趋势,2022年冲高回落,预计2023年热卷价格重心将继续下行,下方支撑位为3000元/吨,上方压力位4500元/吨,主要运行区间在3200-4300。

二、2023年度操作建议

宏观方面,2022年中国宏观经济整体呈现先弱后强的态势,固定资产投资同比正增长,主要还是靠制造业投资和基建投资支撑;同时国外的高通胀,导致货币政策加速收紧,全球陷入衰退预期。从供应端看,“双碳”政策影响环比减弱,国内经济增速下滑,热卷利润中枢大幅波动后,钢企经营转换目标,以利润为导向,全年产量下降。从需求端来看,汽车行业用钢受商用车需求拖累有所下滑,家电行业用钢在消费政策刺激下维持增长,船舶行业用钢在高在手订单下维持相对平稳,机械行业用钢外需部分填补内需,年末房地产重磅政策持续落地,房地产相关制造业有望回升。从成本端来看,铁矿石和煤炭仍是政策关注重点,海外高通胀修复下,价格大概率以中枢下移为主。

总体来看,由于2022年下半年钢企主动调整,2023年热卷供需矛盾并不突出,需求端下行需要注意外需从衰退预期到现实,上行需要注意供应链、物流恢复以及地产带动内需落地情况。在利润导向下供给端调整相对即时,2023年热卷供需大概率弱复苏,上游紧张缓解,成本下移,预计2023年热卷价格重心将有所下移,主力合约运行区间在3000-4500元/吨之间,主要运行区间在3200-4300。

期货策略:对于热卷下游消费企业来说,主要需要防范热卷价格大幅上升,导致成本大幅增加的风险,根据以上分析,我们认为热卷价格重心将有所下移,但需求旺季存在价格阶段性走高的可能,建议下游热卷消费企业根据生产节奏以及基差变动关注热卷买入套期保值机会。

对于热卷上游生产企业来说,主要需要防范热卷价格大幅下降,导致利润大幅下降的风险,根据以上分析,我们认为热卷生产利润将有所下移,建议上游生产企业关注在热卷盘面利润升至高位后进行套保以锁定生产利润的机会。

对于贸易企业而言,主要需要防范库存大幅贬值的风险,根据我们的分析,建议贸易商在采购完毕后,结合基差变动及时通过期货市场进行卖保操作,对库存进行保值。

有话要说...