中加基金股市周报:国常会继续发力稳增长,美国三季度GDP超预期

- 新闻

- 2022-12-27

- 3228

- 更新:2022-12-27 10:50:29

市场回顾与分析

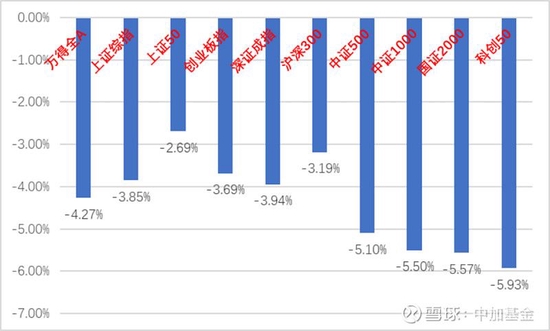

上周A股走势维持震荡,主要指数均下跌。

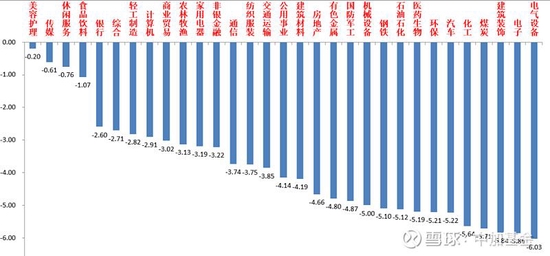

31个申万一级行业中,电气设备(-6.03%)、电子(-5.86)和建筑装饰(-5.84%)居跌幅前三。

A股主要指数周涨跌幅(%)

(资料来源:wind,统计区间:2022/12/19-2022/12/23)

申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2022/12/19-2022/12/23)

宏观与市场回顾

12月21日,国家高层主持召开国常会指出:坚持“两个毫不动摇”,支持民营企业提振信心、更好发展。支持平台经济健康持续发展。落实支持刚性和改善性住房需求和相关16条金融政策。本次会议主要是对中央经济工作会议精神的延伸。提出“推动重大项目建设和设备更新改造形成更多实物工作量,符合冬季施工条件的项目不得停工”,表明稳增长任务艰巨的背景下,明年基建投资有望继续加大力度,发挥逆周期“兜底”作用。会议再度提及民营企业,支持民营企业提振信心,表明提振民营企业信心是稳预期的重中之重,平台经济与头部民营企业得到政策支持的预期增加。

12月22日,美国商务部公布美国三季度实际GDP年化季环比终值3.2%,修正值为2.9%,初值为2.6%。美国第三季度经济增长超出市场预期,若第四季度仍维持正增长,甚至可以表明美国经济摆脱了年初以来的技术性衰退。分项看,出口、消费者支出、非住宅类固定资产投资以及政府支出对美国三季度GDP贡献较大,此数据表明美国经济保持了一定程度的景气,未来通胀仍然存在压力,联储加息预期随之又有一定升高。

流动性方面,12月20日,央行授权全国银行间同业拆借中心公布,1年期LPR为3.65%,5年期以上LPR为4.3%。市场对5年期LPR调降预期落空,原因主要是近期市场资金利率,尤其是同业存单利率出现上行,银行负债成本有所承压。总体资金面紧平衡趋势未改。央行维持引导货币市场短期利率逐渐向政策利率回归,促使资金面宽松收敛至中性水平的态度。目前后续流动性政策仍有调整空间,需跟踪央行后续动作。

股市策略展望

由于多重因素影响,上周A股总体继续下跌。从基本面看,经济基本面仍未出现本质变化,目前我国经济仍处于弱复苏中,总量转好持续性有待验证,目前政府一系列动作使复工复产和稳增长政策预期有提升,但疫情短期可能对基本面有一定压制,以季度视角看,市场对经济企稳回升的预期增加。从流动性看,目前我国货币仍处于紧平衡趋势中,总体宽松。随着防疫政策优化带来的情绪提振边际弱化和一些高景气行业景气度出现问题,A股交易热度有所退潮,北向资金上周流入幅度继续降低,且市场交易量、换手率(5日平均换手率已跌破1%)等交易指标均已到达极低区间。

综合看,当前市场依然具有缺乏主线和博弈轮动的特征,且短期多种因素可能继续使经济基本面承压,经济数据在此期间好转压力仍大。在经济数据实际变好前风险偏好因素(政策预期和消息面)对于资金博弈的影响依旧会很大,随着经济工作会议的结束,稳增长政策预期对市场的影响可能减弱,疫情变成了目前影响市场的最大变量,短期经济基本面和市场风险偏好大概率会因疫情承压。结合低迷的交易情绪,短期A股下跌空间已经不大。建议仓位较低的投资者逢低加仓至中等水平,行业上,短期建议加大对政策预期较强,业绩压力较小的“大安全”标的的配置(如军工、信创、能源安全、粮食安全概念等),也建议增加对“稳增长扩大内需”线的医药、消费、地产链、基建链标的的配置比例。

在经济基本面不发生重大边际变化前提下,目前仍难言市场反转,短期内仍以结构性机会为主,中长期维度预计成长风格仍相对占优。未来仍需紧密跟进疫情发展、国际能源安全形势、政府稳增长政策预期三大线索。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

有话要说...